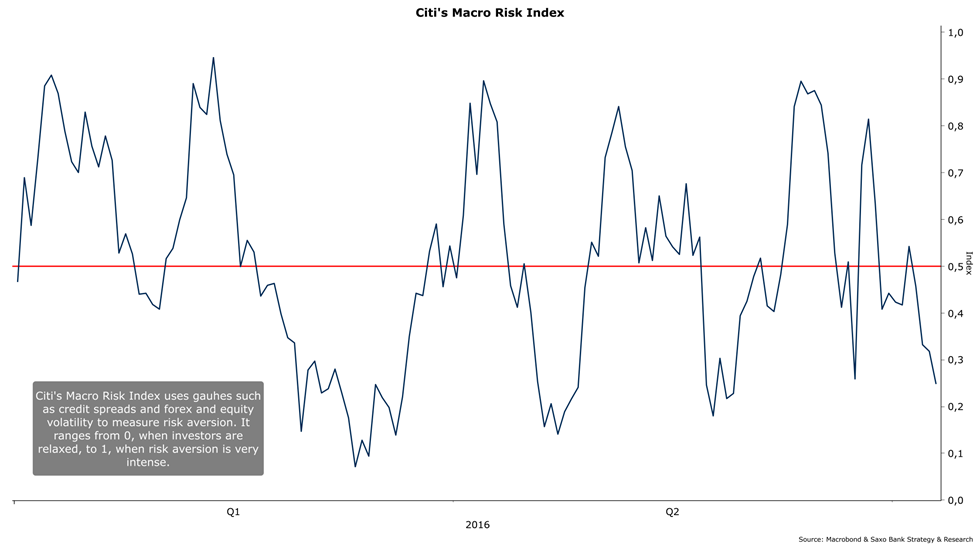

Investori sú nateraz vo veľmi dobrej nálade. A to aj napriek rizikám, ktoré tu evidentne sú. Ukazovateľ Citibank Macro Risk Index, ktorý meria averziu investorov k riziku, sa však v súčasnosti nachádza na úrovni 2,24 percenta, čo znamená takmer žiadne obavy z budúcnosti.

Pozitívny sentiment sa týka aj rozvíjajúcich sa trhov. Ukazovateľ Barclays’ Emerging Market FX Risk Index, ktorý sleduje tieto regióny, nedávno dosiahol svoj najnižší bod od začiatku roka.

Vyzerá to, že investori riziká jednoznačne podceňujú. Je však nepravdepodobné, že významný rozdiel medzi vnímaním investorov a ekonomickou realitou, potrvá dlho. Návrat do reality bude ťažký.

Ako bude vyzerať svetová makroekonomika po zvyšok leta?

Stojíme na prahu politickej nestability

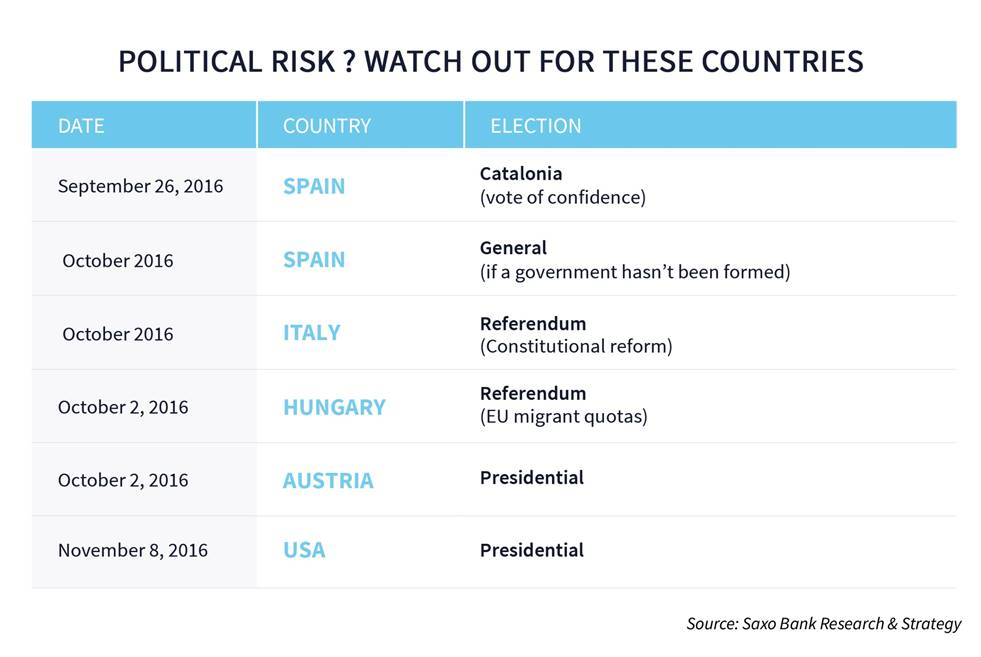

Jedným z možných spúšťačov vytriezvenia by mohlo byť kritické zvýšenie politického rizika v nadchádzajúcich týždňoch. Od 26. septembra do 8. novembra sa bude v Európe a Spojených štátoch konať šesť kľúčových volieb a referend.

Referendum v Taliansku môže viesť až k rezignácii premiéra Mattea Renziho a otvoriť tak novú kapitolu politickej nestability v tú najhoršiu možnú dobu.

Okrem toho referendum o imigrantských kvótach v Maďarsku by mohlo potvrdiť neúprosný vzostup populizmu v Európe, čo by znamenalo len niekoľko mesiacov po Brexite novú prekážku pre Európu.

V skutočnosti má každá z týchto udalostí sama o sebe len veľmi malý vplyv, avšak spolu sa jedná o nahromadenie rizík vo veľmi krátkom časovom úseku, čo môže mať vplyv na finančné trhy a zvýšenie dôvery v Európe.

Od septembra nebudú mať podľa nás investori čas dýchať. Politické riziko bude hlavným bodom programu.

Z pozitívneho pohľadu majú centrálne banky ešte stále možnosti, ako v krátkodobom a strednodobom horizonte upokojiť trh. Okrem toho činnosť centrálnych bánk bola pri zabránení finančnej paniky v dôsledku referenda v Spojenom kráľovstve jednoznačne rozhodujúca.

Avšak všemohúcnosť centrálnych bánk je obmedzená a riziko z ich zlyhania môže v nadchádzajúcich mesiacoch vzrásť do obrovských rozmerov.

Medzi nevyužité nástroje bánk a vlád patrí napríklad aj to, čo v Spojených štátoch je až do volieb tabu. Posledná výročná správa Banky pre medzinárodné zúčtovanie (BIS) bola veľmi zrozumiteľná.

Podľa nej sa nachádzame v období, keď politika centrálnych bánk dosiahla z dôvodu klesajúcich výnosov a vysokému riziku nafukovania špekulatívnych bublín svojich hraníc.

Aj napriek tomu, že úrokové miery sa od krachu Lehman Brothers znižovali vo svete viac ako 660 krát, ekonomický rast je stále veľmi slabý. Centrálni bankári nemajú presnú predstavu čo robiť ďalej, trhu je to však pre túto chvíľu jedno.

Zvýši Fed sadzby?

Počas nadchádzajúceho augusta sa investori zamerajú hlavne na prejav guvernérky FED, Janet Yellenovej na konferencii o hospodárskej politike plánovanej na 25. až 27. augusta vo Wyomingu.

Avšak nie je veľmi čo očakávať. Presné informácie o načasovaní ďalšieho zvýšenia úrokových sadzieb by boli iste veľkou vzácnosťou.

Hoci krátkodobé riziká sa zmenšujú, výhľad pre ekonomiku USA je stále veľmi opatrný. Trh práce a spotrebiteľské výdavky síce sledujú pozitívny trend, avšak HDP rastie stále veľmi slabo.

Ranou boli napríklad nenaplnené očakávania z 2.štvrťroku, keď HDP rástlo len o 1,2 percenta, no trh čakal 2,5 percenta. Štatistiky za 1.kvartáli bolo zároveň revidované smerom nadol na 0,8% oproti 1,1 percentnému odhadu.

Podľa môjho názoru najideálnejší priestor na zvyšovanie sadzieb v tomto roku predstavuje september, no konečné rozhodnutie FOMC bude do značnej miery závisieť na tom, aké ekonomické údaje dostaneme za júl a august. Je preto príliš skoro hovoriť o možných záveroch septembrového zasadania FEDu.

USA: výsledok volieb je viac ako neistý

Ďalším faktorom, ktorý ovplyvní trhy v nastávajúcom období sú prezidentské voľby v USA. Kampane oboch kandidátov sa po ukončení straníckych kongresov ešte viac zintenzívnia. Nemôžeme povedať, že by jeden z nich bol favoritom.

Výsledok britského referenda je jasným dôkazom toho, ako nepredvídateľní voliči môžu byť. Bolo by teda chybné predpokladať, že Hillary Clintonovej má v niečom navrch. Rozdiel medzi preferenciami oboch kandidátov sa v uplynulých týždňoch ďalej zužoval.

Voliči, ktorí neťažia z ekonomického oživenia budú pravdepodobne podporovať Donalda Trumpa s jeho populistickým a anti-establišmentským postom. Na druhej strane, americká demografia hovorí jasne v prospech H. Clintonovej.

Výsledok volieb bude teda veľmi závisieť od volebnej účasti mladých a etnických menšín. Tieto dve skupiny voličov sú tradične naklonené najmä demokratickým kandidátom.

Na základe historických analýz sa indexu S&P 500 darí najmä počas vlády kandidáta demokratov. Tento index v prvom roku vlády Demokrata vzrastie priemerne o 11,38 percenta a naopak klesne o 1,27 percenta, ak je vo funkcii Republikán.

Za celé štvorročné obdobie je to v prospech demokratov až 9,65 percenta plus, kým v neprospech Republikánov len 0,62 percentný nárast. Ide však samozrejme o zjednodušenie, pretože na trhy vplýva i množstvo iných faktorov.

Z krátkodobého hľadiska je však málo pravdepodobné, že by víťazstvo D. Trumpa mohlo mať na trhy negatívny dopad. Tie už totiž pravdepodobne zarátali do cien i túto alternatívu, takže by to pre ne nemalo byť prekvapením.

Západná Európa: všetko bude vinou brexitu

Ekonomický rast v Európe zostáva naďalej neistý. Bolo by veľmi jednoduché viniť za to len brexit. Spomaľovanie rastu začalo už na začiatku roku.

Dôvodom je to, že tak Európa, ako aj USA, sa blížia ku koncu svojho ekonomického cyklu. Index nákupných manažérov (PMI) v Británii, ktorý je predzvesťou vývoja HDP, už napríklad niekoľko mesiacov klesá.

Dá sa očakávať, že krajina zažije najväčší pokles od roku 2009. Recesia je zreteľne na ceste, očakáva ju aj Bank of England. Je preto možné, že centrálna banka sa rozhodne znížiť sadzby na mítingu 4. augusta.

Trhový konsenzus hovorí, že by to mohlo byť o 25 bázických bodov. Je len otázkou času, kedy k tomu dôjde. Veľkou výzvou pre krajinu je vysporiadať sa s deficitom účtu platobnej bilancie, ktorý dnes dosahuje sedem percent HDP.

Z dlhodobého hľadiska však vyjde Británia z procesu brexitu víťazne. Otázny je však dopad na zvyšok únie. Podľa prieskumu agentúry Bloobmerg by HDP eurozóny mohlo poklesnúť o 0,1 percenta tento rok a o 0,3 percenta na rok budúci.

Talianske banky sú len symptómom, nie príčinou

Ďalšou hrozbou pre Európu je stav talianskeho bankového sektora. Počas uplynulých rokov sa neustále zhoršuje. Kým vo Veľkej Británii predstavujú nedobytné úvery 1,5 percenta celkového objemu úverov, vo Francúzsku je to päť percent, tak v Taliansku je to až 18 percent.

Kumulatívne tvoria takého úvery v Taliansku 400 miliárd eur, čo je 20 percent talianskeho HDP. Hoci v skutočnosti predstavuje len desať percent z tejto sumy bezprostrednú hrozbu, i tak je táto úroveň kritická. Problém však nie je neriešiteľný, nateraz ale chýba politická vôľa.

Talianske banky zastierajú skutočný problém krajiny. Ním je slabý, alebo žiadny ekonomický rast. Ekonomika nerastie ani napriek štrukturálnym reformám, ktoré zaviedol súčasný premiér Matteo Renzi, napríklad na pracovnom trhu.

V stálych cenách sa talianske HDP za ostatných 15 rokov takmer nezmenilo. To je skutočným problémom Talianska. Banková kríza je riešiteľná, no za tohto stavu sa skôr či neskôr znova objaví.

Stredná a východná Európa: Poľsko je stále na trajektórii rastu

Nie všade v Európe je to však takto pesimistické. Situácia v Poľsku je napríklad veľmi priaznivá. Ekonomiku ťahá tak zahraničný obchod, ako silné domáce fundamenty.

Demonštruje to napríklad pokles miery nezamestnanosti, ktorý trvá už od roku 2007. Aktuálne nezamestnanosť klesla z júna 9,1 percenta na 8,8 percenta. Dlhodobý kĺzavý priemer je 11,4 percenta.

Kľúčovým zdrojom ekonomického rastu je domáca spotreba. Spotrebiteľská dôvera je blízko maxím z roku 2007. Jedinou slabou stránkou je investorský sentiment, ktorý dosiahol svoj vrchol začiatkom roku 2014 a odvtedy stagnuje.

Súkromné investície tak budú pravdepodobne brzdou rastu potenciálneho výkonu ekonomiky do budúcnosti. Nízke sú totiž investície do výskumu a vývoja.

No nateraz je budúcnosť Poľska veľmi jasná. Rast HDP dosahuje 3,2 percenta, čo je v porovnaní so západnou Európou výborný výkon.

AK SA TI ČLÁNOK PÁČIL, ZDIEĽAJ HO S PRIATEĽMI ?

- Autor článku: Christopher Dembik, hlavný ekonóm Saxo Bank

- Zdroj: Saxo Bank